Comment se calculent les taux de cotisations de retraite complémentaire ?

Le taux d'appel des cotisations retraite pour 2025 est maintenu à 127 % du taux contractuel (article 10.5 de l’accord du 30 octobre 2015 relatif aux retraites complémentaires Agirc-Arrco-AGFF).

La réduction générale :

Depuis le 1er janvier 2019, le crédit d'impôt pour la compétitivité et l'emploi (CICE) et le crédit d'impôt sur la taxe sur les salaires sont transformés en baisse pérenne de cotisations sociales pour les employeurs.

| Catégorie |

Taux contractuel |

Taux appelé* |

Part patronale |

Part salariale |

Apprentis, ouvriers,

employés, cadres et agents de maîtrise |

Tranche 1

salaire jusqu'au plafond de la

Sécurité Sociale |

6,20 % |

7,87 % |

4,72 % |

3,15 % |

Tranche 2

salaire compris

entre 1 et 8 fois le plafond de la Sécurité Sociale |

17,00 % |

21,59 % |

12,95 % |

8,64 % |

(Pour les cotisations Agirc-Arrco, les chiffres correspondant aux nouveaux minimaux obligatoires sont arrondis au centième.)

Réduction générale :

Pour vos rémunérations jusqu'à 1,6 SMIC, vous bénéficiez de la réduction générale (le taux maximal de cotisation exonérée est de 4,72 %, correspondant à la part patronale de la cotisation tranche 1). Retrouvez la formule de calcul vous permettant de déterminer le montant de la réduction générale puis déclarez-le sur votre DSN.

La contribution d’équilibre générale (CEG) concerne tous les salariés. Elle permet à la fois de compenser les charges résultant des départs à la retraite avant 67 ans et d’honorer les engagements retraite des personnes qui ont cotisé à la GMP. Elle se répartit à hauteur de 60% à la charge de l'employeur et 40% à la charge du salarié.

| |

Taux global |

Part patronale |

Part salariale |

Tranche 1

salaire jusqu'au plafond de la Sécurité Sociale |

2,15 % |

1,29 % |

0,86 % |

Tranche 2

salaire compris entre 1 et 8 fois le plafond de la Sécurité Sociale |

2,70 % |

1,62 % |

1,08 % |

Réduction générale : Pour vos rémunérations jusqu'à 1,6 SMIC, bénéficiez de la réduction générale (le taux maximal de cotisation exonérée est de 1,29 %, correspondant à la part patronale de la contribution d'équilibre générale). Retrouvez la formule de calcul vous permettant de déterminer le montant de la réduction générale puis déclarez-le sur votre DSN.

Vos apprentis bénéficient également d’une exonération de la part salariale des cotisations retraite sur la partie de leur rémunération inférieure ou égale à 79% du SMIC, soit 1423,42 € (depuis le 1er novembre 2024).

La Contribution d'équilibre technique (CET) s'applique dès le premier euro de salaire si le salaire brut est supérieur au plafond de la Sécurité sociale. Elle concerne tous les salariés et se répartit à hauteur de 60% à la charge de l'employeur et 40% à la charge du salarié.

| |

Taux global |

Part patronale |

Part salariale |

Tranche 1

salaire jusqu'au plafond de la Sécurité Sociale |

0,35 % |

0,21 % |

0,14 % |

Tranche 2

salaire compris entre 1 et 8 fois le plafond de la Sécurité Sociale |

0,35 % |

0,21 % |

0,14 % |

| Taux global |

Part patronale |

Part salariale |

| 0,06 % |

0,036 % |

0,024 % |

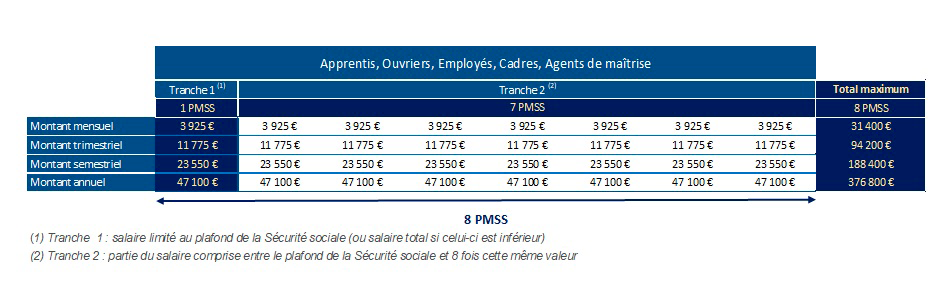

Sommes exceptionnelles du régime Agirc-Arrco

Depuis le 1er janvier 2018, les sommes versées ou non à l’occasion du départ de l’entreprise*, doivent être rattachées aux rémunérations de la dernière période d'emploi et sont soumises à cotisations de retraite complémentaire dans les conditions et limites des assiettes générales Agirc-Arrco. Les taux et plafonds applicables sont ceux en vigueur lors de la dernière période d'emploi.

Depuis le 1er janvier 2019, les cotisations de retraite complémentaire pour les apprentis sont assises sur la rémunération brute. Par conséquent, les sommes exceptionnelles versées aux apprentis entrent dans l’assiette des cotisations.

Pour plus d'informations sur les assiettes et conditions de cotisations, consultez le tableau récapitulatif des sommes isolées.

* y compris les rappels versés en application d'une décision de justice.